El modelo 115 es un modelo trimestral o mensual que autónomos y empresas han de presentar siempre y cuando paguen un alquiler por oficinas o locales, cuyas facturas incluyan una retención. El modelo lo presenta el arrendatario para hacer el pago de las retenciones al arrendador. Al arrendador, por su parte, le aparecerán estas retención en la Renta o en el Impuesto sobre Sociedades.

Por su parte, el modelo 180 hay que presentarlo de forma anual, aunque sólo es de carácter informativo, y en él se recopilan los datos que hemos ido presentando en el 115.

Ambos modelos sirven, como hemos indicado, para informar a Hacienda del precio que pagas por el alquiler de tu oficina, taller, almacén, etc. e ingresar la cuota de IRPF correspondiente del arrendamiento.

Quién tiene que presentar el modelo 115 y 180

Todos los trabajadores por cuenta ajena (autónomos) y sociedades que paguen un alquiler superior a 900 euros al año. Es decir, prácticamente cualquiera que tenga un alquiler salvo extraordinarios afortunados.

Y, obviamente, están obligados a presentar el modelo 180 todas las persona que presenten trimestral o mensualmente el 115. El IRPF no lo pagas en la cuota mensual del alquiler, sino que lo ingresas a Hacienda en nombre de tu arrendador.

Cómo se calcula el IRPF a pagar

El porcentaje de retenciones a 2023 para arrendamientos y subarrendamientos de inmuebles urbanos (es decir, para calcular la retención del alquiler) se sitúa en el 19%.

Quienes presenten el modelo 115 deberán comprobar que en la factura del alquiler, la retención sea el 19% de la base imponible. Base que debería coincidir con la base imponible de IVA. Para el cálculo trimestral, multiplicaremos por tres la base y por consiguiente la propia retención.

Te proponemos un ejemplo ilustrativo:

Imagina que pagas un alquiler cuya base imponible es de 1.000 euros al mes.

De estos 1.000 euros el 21% es el IVA (210 euros).

Tendremos que aplicar también una retención IRPF del 19%. Esto son, 190 euros.

Mensualmente, abonaremos un importe total de 1.020 euros, que es el resultado de la siguiente operación:

Importe total = (Base imponible + IVA) – IRPF

Aunque el verdadero desembolso del alquiler será 1210, estos 190 euros que no pagamos mensualmente a nuestro arrendador, son los que deberemos pagar a Hacienda en su nombre.

Una empresa (autónomo o sociedades) con esta base imponible de alquiler abonará cada tres meses un total de 570 euros (190 multiplicado por tres meses). Las grandes empresas que facturan más de 6 millones de euros anualmente, por otro parte, tienen la obligación de presentar el modelo mensualmente.

¿Cómo darse de alta en el modelo 115?

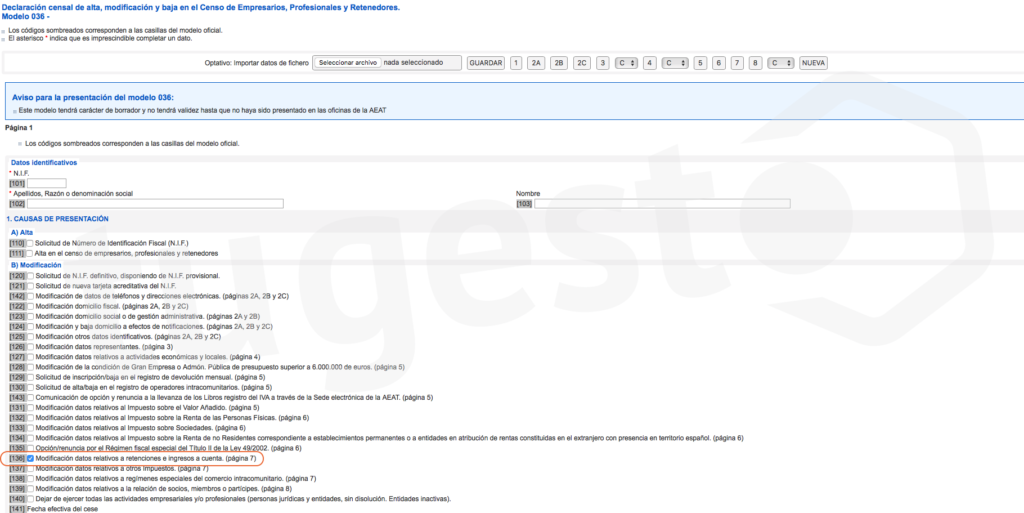

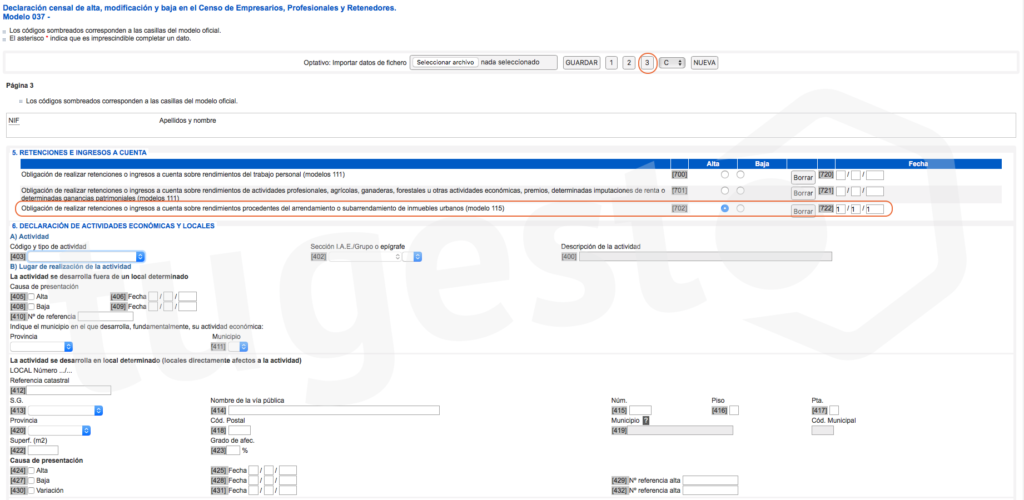

Cuando nos damos de alta en el censo de empresarios, profesionales y retenedores de Hacienda, esto es, el modelo 036/037 para empresas y autónomos , debemos marcar las casillas correspondientes para darnos de alta en el modelo 115.

En concreto, la casilla 136 “Modificación de datos relativos a retenciones e ingresos a cuenta”, tanto en modelo 036 como en el 037.

A través del modelo 036 (autónomos)

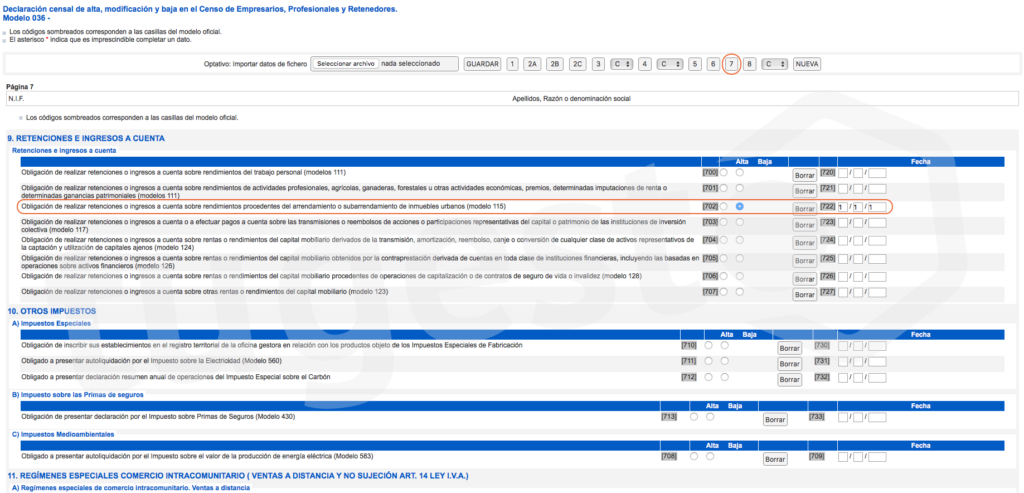

En la página 7 del modelo 036 deberás ahora marcar el “Alta” en la casilla 702, que corresponde a la “Obligación de realizar retenciones o ingresos a cuenta sobre rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos (modelo 115)”.

Y en la casilla de la derecha, la 722, indicar la fecha de alta de contrato de arrendamiento financiero.

A través del modelo 037 (sociedades)

En la página 3 del modelo 037 deberás ahora marcar igualmente el “Alta” en la casilla 702, que corresponde a la “Obligación de realizar retenciones o ingresos a cuenta sobre rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos (modelo 115)”.

Y en la casilla de la derecha, la 722, indicar la fecha de alta de contrato de arrendamiento.

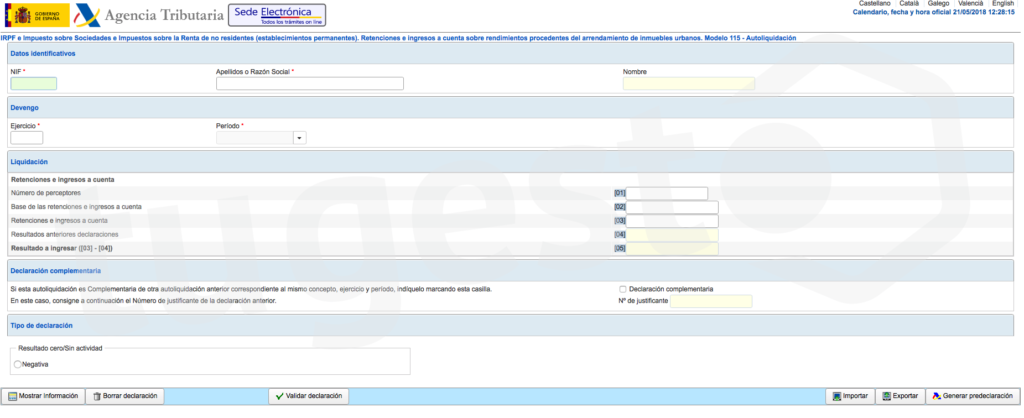

¿Cómo se rellena el modelo 115?

Para rellenar el modelo 115 on line de Hacienda lo primero que tienes que hacer es acceder a su web. Una vez dentro, haz clic en “Presentación ejercicio 2017 y siguientes” y accede con tu certificado electrónico, tu DNI-e, la Cl@ve PIN o tu número de referencia.

La siguiente pantalla que te aparecerá será esta:

Como ves, el modelo consta de cinco apartados diferentes. Cada campo tiene casillas que hay que rellenar obligatoriamente (casillas blancas con asterisco rojo), otras que son optativas (casillas blancas) y otras que se rellenan automáticamente (casillas amarillas).

En el primer apartado, “Datos identificativos” deberás rellenar obligatoriamente las casillas blancas de NIF y Apellidos (autónomo) o Razón Social (sociedades), si hemos introducido un DNI en el campo de NIF se nos habilitara el campo “Nombre”.

Donde pone “Devengo”, indicaremos el año fiscal sobre el que vamos a presentar la declaración y seleccionamos el periodo correspondiente.

En “Liquidación” hay que rellenar varias casillas. La primera es “Nº de perceptores”, en ella indicaremos a cuantas personas/empresas les estamos reteniendo. También pondremos la base de la retención que se ha aplicado en el periodo seleccionado y la retención que no se le ha pagado al arrendador.

El siguiente apartado, si por algún motivo hemos presentado ya este modelo con anterioridad en el mismo periodo y ejercicio, deberemos indicar que se trata de un modelo complementario, indicando el número de justificante de la última declaración presentada y en la casilla [04] indicar el importe que se pagó en el último modelo

Por último, hay que seleccionar la forma de pago del modelo, dependiendo del resultado de la declaración nos saldrá unas opciones u otras, siendo solo posible a ingresar y declaración negativa en el caso de que no haya importe a declarar.

Termina el modelo

Si hacemos clic ahora en “Validar declaración” Hacienda comprobara las condiciones lógicas del modelo. En el caso de que haya algún fallo nos indicará el error para que lo subsanemos. Luego deberemos hacer clic en “Firmar y enviar”. Ya tenemos nuestro modelo 115 presentado.

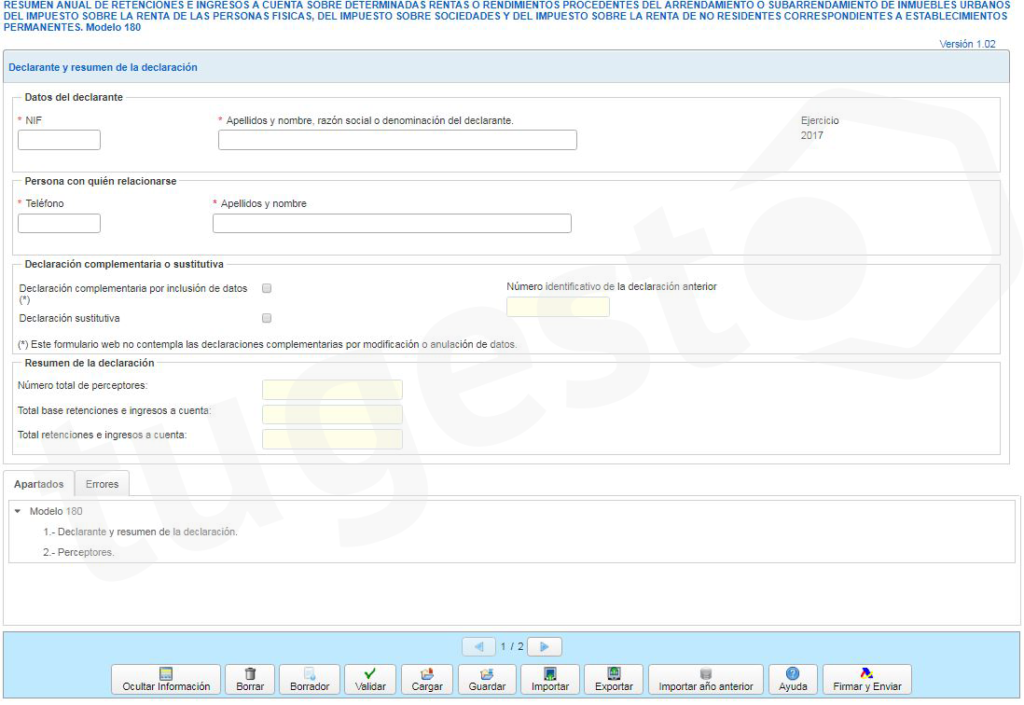

¿Cómo se rellena el modelo 180?

En la web de Hacienda también puedes rellenar el modelo 180. Una vez dentro, haz clic en “Presentación 2017” y accede con tu certificado electrónico, tu DNI-e, la Cl@ve PIN o tu número de referencia.

Una vez dentro, nos moveremos a lo largo de tres pantallas.

Primera pantalla del modelo 180

La primera pantalla se corresponde con los datos del declarante (los tuyos) y un resumen de la declaración. Al igual que con el modelo 115 hay tres tipos de campos. Los que llevan el asterisco rojo son obligatorios, los blancos optativos y los amarillos se rellenan automáticamente.

Rellena los datos del declarante (autónomo o sociedades) y de la persona con quien debe relacionarse Hacienda directamente. Puede que en el caso de los autónomos los dos campos de “apellidos y nombre” coincidan.

Indica si se trata de una declaración complementaria a otra o que sustituye a una anteriormente presentada. El “número identificativo” lo rellena la Agencia Tributaria automáticamente.

En el tercer y último apartado no hay que hacer nada, conforme vayamos registrado el alquiler o los alquileres se rellenará de forma automática.

Pasa ahora a la página 2 haciendo clic en la flecha que apunta a la derecha.

Segunda pantalla del modelo 180

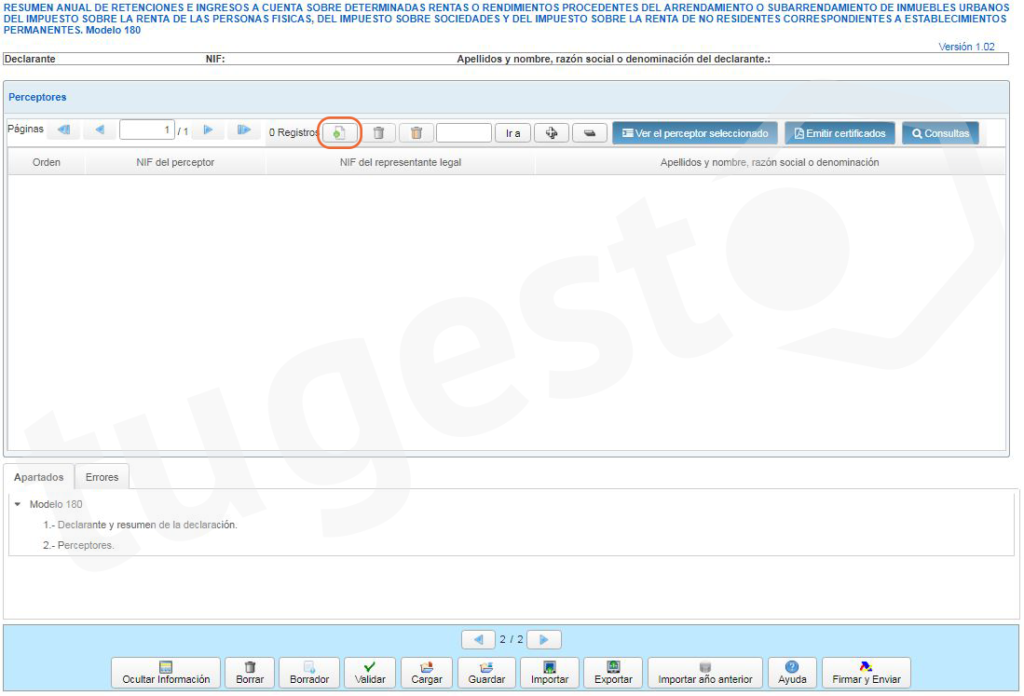

Aquí irán apareciendo los registros que realicemos. Si solo tenemos un alquiler que pagamos a una persona, sólo veremos un registro. Por otro lado, si pagamos un alquiler a dos personas aparecerán dos registros. Si pagamos más de un alquiler, lo mismo. Haz clic en el icono de la hoja en blanco con un símbolo verde de “más”. Lo verás rodeado con un círculo naranja en la fotografía.

Pasamos directamente a la tercera pantalla, en la que introduciremos los datos del alquiler.

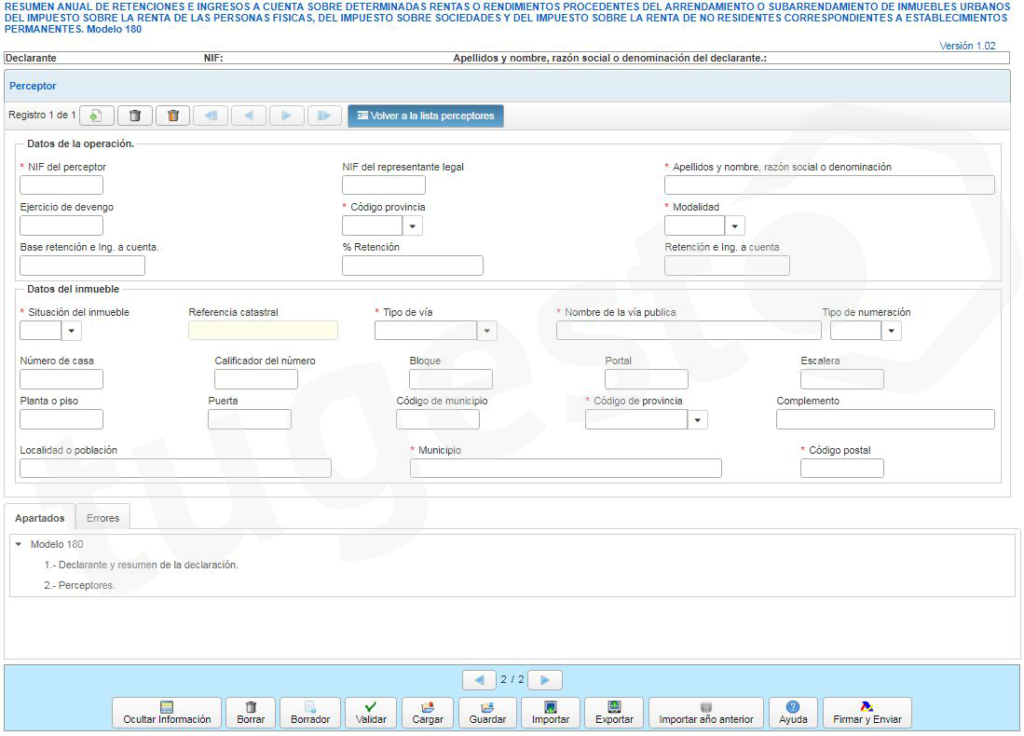

Tercera pantalla del modelo 180

Encontraremos en esta pantalla dos apartados. En el primero tendremos que rellenar los datos de la operación. Estos son el NIF del perceptor (nuestro arrendador). El NIF de su representante legal si fuese, por ejemplo, menor de edad. También indicaremos el nombre y apellidos del mismo o la razón social si fuese una empresa.

Selecciona la provincia del alquiler y la modalidad, que depende de si el rendimiento se ha satisfecho en dinero o en especie.

Ahora, hay que informar de los datos económicos. Estos son: bases de retención, recordar que el porcentaje de la retención es del 19%. La retención deberá de ser toda aquella que se ha soportado a lo largo de todo el ejercicio marcado al inicio.

En el segundo apartado, hay que especificar los datos del inmueble, esto son, obligatoriamente: situación del inmueble, tipo de vía, nombre de vía, provincia, municipio y código postal. Al rellenar estos datos el campo de “referencia catastral” se rellenará solo.

Cuando termines, puedes añadir más registros o hacer clic en “Validar”. Si todo es correcto, presenta tu declaración haciendo clic en “Firmar y enviar”.

Plazos para presentar el modelo 115

En un post anterior te informamos sobre el calendario fiscal del contribuyente. En él encontrarás el calendario de todas tus obligaciones fiscales del presente ejercicio, incluido el modelo 115 y el 180.

El modelo 115, en concreto, es un modelo de retenciones e ingresos a cuenta, que se puede presentar en régimen trimestral o mensual (si es gran empresa). Por lo tanto, hay dos calendarios distintos: el mensual y el trimestral.

Calendario trimestral del modelo 115

Vamos a ver el calendario para obligados trimestralmente, y más común de los dos:

- 1º trimestre (enero a marzo) y podremos pagar del 1 al 15 de abril con domiciliación y hasta el 20 de abril con NRC

- 2º trimestre (abril a junio) y podremos pagar del 1 al 15 de julio domiciliación y hasta el 20 de julio con NRC

- 3º trimestre (julio a septiembre) y podremos pagar del 1 al 15 de octubre con pago domiciliado y hasta el 20 de octubre con código NRC

- 4º trimestre (octubre a diciembre) y podremos pagar del 1 a 15 de enero para los pagos domiciliados y hasta el 20 de enero para los pagos a través de un código NRC

Calendario mensual del modelo 115

Para quienes están obligados a declararlo mensualmente, deben presentar el modelo cada mes en las siguientes fechas, algunas de ellas coinciden con las del sistema anterior:

- Enero – del 1 al 15 de febrero con domiciliación y hasta el 20 de febrero NRC

- Febrero – del 1 al 15 de marzo para los domiciliados y hasta el 20 de marzo con código NRC

- Marzo – del 1 al 15 de abril con domiciliación y hasta el 20 de abril con NRC

- Abril – del 1 al El 15 de mayo domiciliación y hasta el 21 de mayo NRC

- Mayo – del 1 al 15 de junio domiciliados y hasta el 20 de junio código NRC

- Junio – del 1 al El 15 de julio domiciliación y hasta el 20 de julio NRC

- Julio – del 1 al En agosto, el día 15 con domiciliación y hasta el 20 con código NRC

- Agosto – del 1 al 15 de septiembre para domiciliados y hasta el 20 de septiembre para NRC

- Septiembre – del 1 al 15 de octubre con pago domiciliado y hasta el 22 de octubre con código NRC

- Octubre – del 1 al 15 de noviembre, 15 para pago domiciliado y hasta el 20 para NRC

- Noviembre – del 1 al 15 de diciembre con domiciliado y hasta el 20 de diciembre NRC

- Diciembre – del 1 al 15 de enero para los pagos domiciliados a cuenta y hasta el 22 de enero para hacerlo con código NRC

Cuándo presentar el modelo 180

El modelo 180 es un modelo anual, con lo que se presenta una vez al año con carácter informativo. En este modelo se recoge la información de todos los modelos 115 presentados durante el pasado ejercicio, ya sea de forma mensual o trimestral.

Se trata pues de un resumen anual de declaración informativa sobre retenciones e ingresos a cuenta con respecto a rendimientos procedentes de los arrendamientos de inmuebles urbanos. El modelo 180 se presenta del 1 al 31 de enero del año vencido, es decir, el modelo del ejercicio 2023 se presentará del 1 de enero del año siguiente al 31.

En tugesto te ayudamos con tus obligaciones de la Agencia Tributaria. Gestiona la presentación de tus modelos fiscales y tus certificados y consulta las fechas próximas de presentación.