El pasado 4 de abril comenzó el plazo de presentación de la declaración de la Renta de 2017, y que finalizará el 2 de julio (excepto para declaraciones con resultado a ingresar que se deseen domiciliar en cuenta, cuyo plazo de presentación finalizará el 27 de junio).

En el caso de que hayamos sido uno de los afortunados a la hora de recuperar la denominada cláusula suelo, o nos encontremos entre quienes han recibido una compensación de su entidad financiera por las cláusulas suelo de su hipoteca, debemos tener claro cómo reflejarlo en nuestra declaración de la renta.

En este post abordamos el tratamiento fiscal de las devoluciones obtenidas por la reclamación de éstas.

La cláusula suelo

El Real Decreto-Ley 1/2017, de 20 de enero de medidas urgentes de protección de consumidores en materia de cláusulas suelo, que articulaba el mecanismo de negociación extrajudicial, establece: «que la cantidades de dinero percibidas por este concepto no integrarán la base imponible del IRPF.»

Es decir, no habrán de ser incluidas en nuestra declaración. Al igual que los intereses indemnizatorios relacionados con estas cantidades recibidas, que tampoco habrán de imputarse en el impuesto.

Pero si el importe correspondiente a los intereses principales devueltos (no indemnizatorios) hubieran formado parte de la base de la deducción por inversión en vivienda habitual, de deducciones establecidas por la Comunidad Autónoma o hubiera tenido la consideración de gastos deducible de la actividad económica – esto es, que hayamos obtenido por ellas algún tipo de beneficio fiscal -, sí tendremos que incluir estas cantidades recibidas.

La declaración atañe a la regularización de los ejercicios anteriores no prescritos en que se incluyeron. Además, hay que tener en cuenta que el límite de deducción es sobre una base máxima de 9.040 euros al año. En algunos casos, por lo tanto, las cantidades recuperadas no afectarán al cálculo de la deducción obtenida.

Cuándo la declaro y cuándo no

Lo primero que tienes que saber es que no todos los importes de la cláusula suelo son objeto de regularización. Ésta deberá realizarse solamente por las cantidades indebidamente deducidas en los ejercicios no prescritos.

Por tanto, tenemos que tener en cuenta que todo lo anterior al ejercicio 2013 se encontrará prescrito. Y con ello el derecho de la Administración para determinar la deuda tributaria.

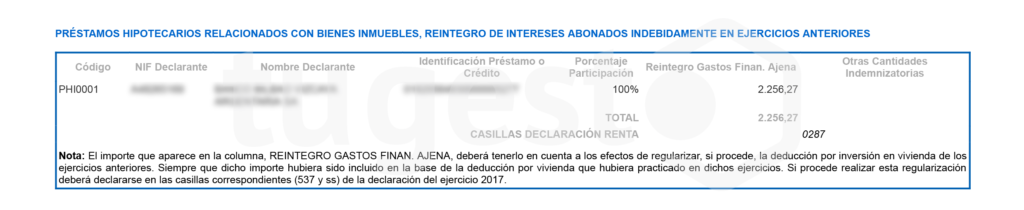

La Agencia Tributaria en los datos fiscales facilitados para el contribuyente ha intentado cruzar este concepto, y aparece un registro con la siguiente información:

Pero este dato deberá comprobarse por el contribuyente, puesto que en el importe reflejado pueden existir cantidades satisfechas por las anualidades prescritas.

Recomendamos disponer y comprobar con la resolución del acuerdo bancario, sentencia, etc. donde quede reflejado y desglosado por las anualidades el importe total satisfecho de cada una de ellas.

Cómo se declara la cláusula suelo

En la declaración de la renta, una vez diferenciados los importes prescritos o no prescritos, tendremos que dirigirnos al apartado de la declaración denominado “Incremento de las cuotas líquidas por pérdidas del derecho a determinadas deducciones de ejercicios anteriores” (Página 16 (II) del modelo 100). Según nuestra situación cumplimentaremos:

- Deducciones estatales aplicadas por vivienda habitual, casilla 539 – casilla 542. Aquí tenemos que cumplimentar la parte estatal y autonómica de la deducción perdida en los ejercicios que corresponda, siendo el importe a reflejar el 7´5% de la cuantía en la parte estatal y el 7´5% en la parte autonómica.

- Deducciones autonómicas aplicadas por vivienda habitual casilla 544 – casilla 545, indicándose el porcentaje correspondiente aplicado por la CCAA.

- En todo caso, se deberá marcar la casilla 540. Ésta indica que el motivo de la regularización se debe a la percepción de cantidades motivadas por la cláusula suelo, que implica que no debamos cumplimentar las casillas 541 ni 543 correspondientes a los intereses de demora, que como ya hemos indicado se encontraran exentos de regularización.

- Rendimientos inmobiliarios, actividades económicas u otros. Se declararán mediante declaraciones complementarias de los ejercicios en los que estos intereses fueron imputados como gasto, quitando los mismos del cálculo para la obtención del rendimiento. Esta regularización no generará ningún tipo de sanción ni intereses de demora.

- Pasamos ahora al supuesto en el que estas cantidades hubieran sido recibidas por el beneficiario no en dinero, sino como cantidad destinada a reducir el préstamo hipotecario pendiente y que igualmente formaron parte de la deducción por inversión en vivienda habitual en ejercicios anteriores. En este caso, este importe amortizado no deberá ser incluido en el Modelo 100, pero tampoco darán derecho a aplicar en el ejercicio que se realice la Declaración la deducción por inversión en vivienda habitual, por tanto se reducirá la posibilidad de disfrutar de parte de las deducciones futuras.

Casos concretos

También debemos hacer hincapié en que aunque el dinero devuelto y los intereses no tienen por qué figurar (salvo en el caso de las deducciones aplicadas), sí que tendrán impacto en la declaración las costas judiciales, si el juez obliga a la entidad a abonarlas al cliente.

Si la sentencia judicial condena a la entidad al pago de costas al cliente, éste SÍ deberá incluir dicha cantidad en la declaración de la renta que presente como ganancia patrimonial en la base imponible general.

Por último, y como situación menos generalizada si el beneficiario ya declaró los ingresos obtenidos por una compensación por cláusulas suelo en años anteriores y no se benefició del tratamiento fiscal aprobado en enero de 2017, podrá instar la rectificación de sus autoliquidaciones solicitando la devolución de los intereses de demora abonados y restando de los ingresos declarados los intereses indemnizatorios recibidos.

En tugesto somos expertos en múltiples materias. Si quieres conocer nuestros servicios, visita nuestra web y descubre la forma más inteligente de gestionar.